#Investire, Not Rocket Science - 18 - Valutazione delle azioni del settore assicurativo

- Ranjeet M CFTe

- 6 apr 2023

- Tempo di lettura: 5 min

Pace e Salute a tutti in vista del lungo weekend di Pasqua! Benvenuto in questo 18° post di investimenti, non scienza missilistica! Investire non deve essere scienza missilistica: questa è la nostra guida per non esperti alla gestione del portafoglio.

Un breve riepilogo di questa serie finora:

Nel 1 ° post: ho definito un framework di portfolio di base. L'obiettivo di questo portafoglio da un milione di dollari è battere l'inflazione e un indice azionario. Gestione attiva del portafoglio, senza utilizzo della leva finanziaria e con un orizzonte temporale superiore a 5 anni. L'indice di riferimento è l'MSCI ACWI IMI.

Dal post 2 al 17: ho valutato 59 azioni e 4 potenziali aggiunte di obbligazioni. Il portafoglio è lungo 14 azioni, 1 obbligazione e corto 1 azione. Puoi leggere tutto a riguardo nei post precedenti qui: https://www.claritech.app/blog

Questa settimana iniziamo con una panoramica del portafoglio e una valutazione di questi titoli del settore assicurativo: Generali, Aviva, Zurich Insurance, American Financial Group, People's Insurance Group

Aggiornamento portafoglio:

· Dall'inizio, il portafoglio è cresciuto del +2,98% mentre l' indice di riferimento è sceso del -0,94%

· Tutte le classi di attività: azioni, obbligazioni, immobili e liquidità hanno contribuito alla performance positiva del portafoglio.

· Misure di rischio: Indice di Sharpe: 3,04 Indice Sortino : 4,37 Deviazione standard 0,35%

Questo portafoglio ha sovraperformato il benchmark, tutte le asset class hanno contribuito a questa sovraperformance e le misure di rischio sono buone.

Tutte le notizie positive al momento! La sfida sarà mantenere la coerenza.

Dettagli del portafoglio:

· I maggiori detrattori continuano ad essere Deutsche Bank (-18,9%) seguita da vicino da Citigroup (-9,36%). Sebbene la pressione al ribasso continui a rimanere sul settore finanziario, questi titoli sono rimbalzati bene dai minimi del mese scorso.

· I maggiori guadagni: JD.com (+13,3%), Google (+16,7%) e Glencore (+12,9%). Infineon (+5,2%) e US Steel (+1,8%), sebbene positivi, sono diminuiti questa settimana.

· La copertura (posizione corta in Nvidia) è in verde dello 0,65%, il che significa che il titolo è inferiore. La maggior parte di questo svantaggio si è verificata ieri quando Google ha annunciato che il suo supercomputer AI era più veloce e più ecologico di Nvidia.

Allocazione delle risorse:

Dopo una serie di continue valutazioni, questo portafoglio è ora composto per il 38% da azioni, per il 31% da reddito fisso, per il 5% da immobili e per il 26% da liquidità.

Penso che ci sia spazio per una maggiore esposizione azionaria, sia sul lato lungo che su quello corto (copertura). Più di questo la prossima settimana.

Passiamo alla valutazione di oggi:

L'obiettivo è valutare i titoli del settore assicurativo. I tassi di interesse sono bassi dal 2008 e le compagnie assicurative sono state costrette ad acquistare azioni per ottenere rendimenti. Questo potrebbe non essere più il caso, dal momento che queste società possono "ridurre il rischio" dalle azioni e guardare alle obbligazioni ai rendimenti correnti.

Per aiutare con la valutazione sarà il metodo semiquantistico che ho introdotto nel post 14. Ciò dovrebbe aiutare a evitare pregiudizi durante la valutazione dei dati finanziari di questi stock.

Perché dovrei investire in azioni del settore assicurativo?

Ecco alcuni dei motivi:

1. Dividendi: le compagnie assicurative generano guadagni da premi assicurativi e investimenti, che possono fornire un flusso di dividendi per gli azionisti.

2. Diversificazione: le compagnie assicurative offrono diversi tipi di polizze, come assicurazioni sulla vita, sulla salute e sulla proprietà, e possono essere esposte a diversi rischi e cicli economici, offrendo vantaggi di diversificazione.

3. Esposizione all'aumento dei tassi di interesse: le compagnie assicurative investono i premi che raccolgono e l'aumento dei tassi di interesse può portare a maggiori redditi da investimenti e maggiori profitti per le compagnie assicurative.

Tuttavia, ci sono anche rischi associati all'investimento in titoli assicurativi. Questi rischi possono includere modifiche normative, eventi catastrofici e rischi specifici dell'azienda, come perdite di sottoscrizione e perdite di investimento.

Dati finanziari dell'azienda:

· Multiplo dei ricavi: Generali e People's Insurance sembrano relativamente sottovalutate a 0,4x e 0,3x dei loro ricavi annuali, seguite da AFG (1,5x) e Zurich Insurance (1,7x).

· Anche Generali e People's Insurance hanno un rendimento elevato intorno al 12%, seguite da AFG e Zurich.

· Aviva ha il più alto margine di free cash flow unlevered al 43,8%

Efficienza, valutazione e volatilità:

· Aviva è in testa con un elevato margine di reddito operativo e un basso rapporto PEG. Il risultato operativo è più basso per Generali e People's Insurance. Il rapporto PEG è negativo per AFG e Zurigo.

· AFG ha un debito / capitale proprio basso (40%) seguito da Aviva (58%)

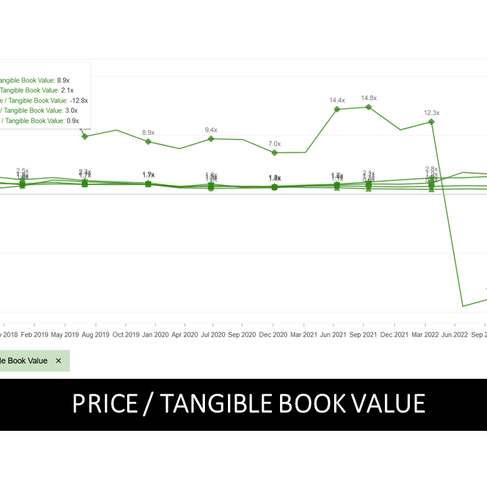

· Prezzo/valore contabile tangibile più basso per People's Insurance Group.

· La volatilità realizzata per questi titoli è compresa tra il 20% e il 28%

Tendenze nei dati finanziari aziendali:

· Aviva vede il più grande aumento del suo reddito operativo. Anche Zurich Assicurazioni registra una tendenza al rialzo dei ricavi operativi.

· Prezzo rispetto al valore contabile tangibile: Aviva e AFG vedono tendenze stabili negli ultimi cinque anni. Generali vede un aumento del rapporto mentre Zurich e People's Group hanno rapporti negativi.

· Utile Rendimento stabile per AFG, Generali e People's Insurance Group. Aviva vede il più grande calo del rendimento degli utili.

· Unlevered Free Cash Flow: trend in rialzo per Aviva e People's Insurance Group, trend in calo per Zurich Insurance.

Fair Value, Upside Potential e Dividendi:

· Valuto il fair value e il potenziale di rialzo utilizzando due metodi: il fair value ( InvestingPro ) e la stima del fair value degli analisti. Mentre il metodo InvestingPro è oggettivo e basato sui loro modelli di valutazione, il fair value dell'analista è soggettivo al punto di vista dell'analista. Entrambi sono importanti e una media dei due tende a fornire una buona indicazione del potenziale rialzo.

· People's Insurance Group, Aviva e AFG vedono in media il potenziale di rialzo maggiore.

· Gli stessi tre generano anche rendimenti da dividendi relativamente elevati.

Il motivo per cui seguo questo processo è perché c'è un rischio nel dipendere da uno o due parametri finanziari per prendere una decisione di investimento. La ricerca è un processo continuo, anche se devo anche dire che l'analisi fondamentale si basa su dati e prestazioni passate, non vi è alcuna garanzia che la tendenza continui. La ricerca può ridurre il rischio, non può eliminarlo.

Sintesi della valutazione:

Anche se all'inizio di questa valutazione potrebbe non sembrare così, Aviva è l'aggiunta al portafoglio tra queste società. Il grafico e un riepilogo del semi quant si trovano nell'illustrazione sottostante. Aggiungo alla watch list Zurich Insurance, AFG e People's Insurance Group. Generali è già nella watch list del post precedente.

Se Voi O qualcuno Voi Sapere È interessati a ricevere una consulenza gratuita a distanza sul proprio investimento portafoglio , a prescindere Di posizione , per favore non esitare A contatto noi .

Questa serie È per informazione scopi soltanto senza considerare A Qualunque particolare investimento oggettivo , finanziario situazione , idoneità O significa . Esso non è essere interpretato come raccomandazione , o _ Qualunque altro tipo di incoraggiamento A agire , investire O cedere in un particolare modo ( se esplicito o implicito ). Noi consigliare Quello Voi Sono familiare con IL termini Di usa .

La prossima settimana assisteremo probabilmente all'inizio della stagione degli utili per il primo trimestre del 2023 e monitorerò le notizie, i risultati e il movimento dei prezzi per le azioni in questo portafoglio e nella watchlist.

Grazie per il tuo tempo! Ci vediamo nel prossimo post!

Visit our social media pages and please subscribe, follow, like!