Buon lunedì e buona settimana! Benvenuto in questo 17° post di investimenti, non scienza missilistica! Investire non deve essere scienza missilistica: questa è la nostra guida per non esperti alla gestione del portafoglio.

Un breve riepilogo di questa serie finora:

Nel 1 ° post: ho definito un framework di portfolio di base. L'obiettivo di questo portafoglio da un milione di dollari è battere l'inflazione e un indice azionario. Gestione attiva del portafoglio, senza utilizzo della leva finanziaria e con un orizzonte temporale superiore a 5 anni. L'indice di riferimento è l'MSCI ACWI IMI.

Dal post 2 al 16: ho valutato 59 azioni diverse e 4 potenziali aggiunte di obbligazioni. Il portafoglio è lungo 11 azioni, 1 obbligazione e corto 1 azione. Puoi leggere tutto a riguardo nei post precedenti qui: https://www.claritech.app/blog

Questa settimana iniziamo con un aggiornamento di mercato, seguito da una panoramica del portafoglio e da una valutazione dei seguenti titoli con dividendi: Legal & General Group, British American Tobacco, Maersk, Swiss Re, Vodafone, Fortescue Metals e Generali

Aggiornamento del mercato:

I mercati azionari sono saliti durante la settimana, con l'MSCI World che ha chiuso a +3,29% e l'MSCI Emerging Markets a +2,46%. Alcuni dei dati e delle notizie chiave della scorsa settimana:

· L'indice dei prezzi PCE guadagna il 5% a febbraio, più lentamente del guadagno del 5,3% di gennaio. Il PCE core scende al 4,6% a febbraio dal 4,5% di gennaio.

· La banca First Citizens acquisisce 72 miliardi di dollari di depositi e prestiti di SVB con uno sconto di 16,5 miliardi di dollari.

· Apple lancia il suo servizio finanziario compra ora paga dopo.

· Il presidente della FDIC Michael Barr ha dichiarato alla commissione bancaria del Senato che è necessaria una maggiore regolamentazione nel settore bancario, compreso l'aumento degli standard di capitale e liquidità per le banche superiori a 100 miliardi di dollari.

· UBS riporta l'ex CEO Sergio Ermotti alla guida della banca attraverso l'acquisizione di Credit Suisse.

· Alibaba si dividerà in sei gruppi aziendali, che avranno il proprio CEO e consiglio di amministrazione e la capacità di raccogliere capitali. Questi sono i gruppi: Cloud Intelligence Group, Taobao Tmall Commerce Group, Local Services Group, Cainiao Smart Logistics, Global Digital Commerce Group, Digital Media and Entertainment Group.

· L'OPEC+ annuncia un calo a sorpresa della produzione di petrolio di 1,6 mbpd (circa il 3,5% della produzione). L'Arabia Saudita ha dichiarato che implementerà un taglio volontario di poco meno del 5% della sua produzione di petrolio. I prezzi del petrolio sono saliti di quasi il 5% sulle notizie.

Aggiornamento portafoglio:

· Dall'inizio (14FEB2023) a ieri (29MAR2023), il portafoglio è cresciuto del +2,88% mentre l' indice di riferimento è sceso del -0,65%

· Asset Class: Azioni, Obbligazioni e Liquidità hanno contribuito alla performance positiva del portafoglio. Il titolo Real Estate è leggermente inferiore.

· Misure di rischio: Indice di Sharpe: 3,2 Indice Sortino: 4,62 Deviazione standard 0,35%

· Nella mia comprensione, alcuni dei motivi principali di questa sovraperformance: diversificazione (classi di attività e settori azionari), ricerca prima delle decisioni, esposizione di cassa corrente al 25%.

· Esiste tuttavia un rischio di mercato che non può essere evitato in un portafoglio, a meno che non dovessi riscattare completamente e trasferirmi in contanti. Che purtroppo potrebbe non essere l'opzione migliore nell'attuale scenario inflazionistico.

Dettagli del portafoglio:

· I maggiori detrattori: Deutsche Bank è scesa del -18%, seguita da vicino da Citigroup (-7%). Anche se va detto che entrambi questi titoli sono rimbalzati bene dai minimi del mese scorso.

· I maggiori guadagni: JD.com (+17%), Google (+16%), Glencore (+14%), Infineon (+11%) e US Steel (+8%)

· La copertura (posizione corta) è in rosso del 2,65%, il che significa che il titolo è in rialzo.

Passiamo alla valutazione di oggi:

L'obiettivo è quello di valutare le azioni di una varietà di settori per i buoni fondamentali e la storia dei dividendi. Sono particolarmente interessato al Settore Assicurativo (Legal & General, Generali e Swiss Re) in quanto le sue performance potrebbero non essere influenzate dai cicli economici. Inoltre, i tassi di interesse sono bassi dal 2008 e le compagnie assicurative sono state costrette ad acquistare azioni per ottenere rendimenti. Questo potrebbe non essere più il caso, dal momento che queste società possono "ridurre il rischio" dalle azioni e guardare alle obbligazioni ai rendimenti correnti.

Per aiutare con la valutazione sarà il metodo semiquantistico che ho introdotto nel post 14. Questo dovrebbe aiutare a evitare pregiudizi durante la valutazione dei dati finanziari.

I dividendi sono importanti?

Posso rispondere con un esempio del prezzo delle azioni di JPMorgan Chase. Il titolo ha prodotto un rendimento del 19% negli ultimi 5 anni sul prezzo del titolo. Se rettificato per i dividendi, il rendimento negli ultimi 5 anni è del 38%. Questo perché il titolo genera un flusso di dividendi di circa il 3,5% all'anno.

Dati finanziari dell'azienda:

· Multiplo dei ricavi: Maersk sembra relativamente sottovalutata a 0,4 volte i suoi ricavi annuali, seguita da Generali (0,4 volte), Vodafone e Swiss re (0,6 volte).

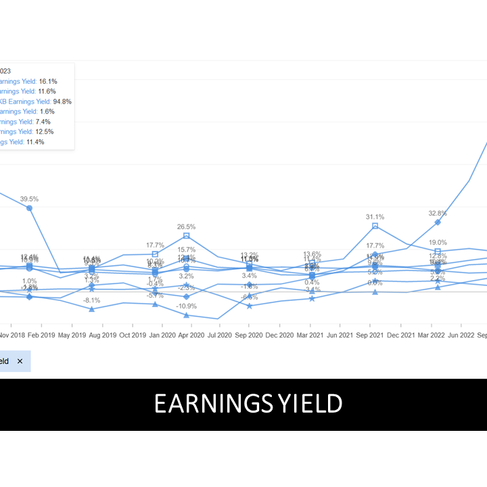

· Maersk ha un rendimento degli utili elevato (94,8%) mentre LGEN, FMG, BATS e G hanno un rendimento degli utili compreso tra l'11,4 e il 16,1%

· LGEN ha un Free Cash Flow elevato. Tutte e 7 le società generano un Free Cash Flow positivo.

Efficienza, valutazione e volatilità:

· FMG e BATS hanno un margine di reddito operativo superiore al 40%, seguite da Maersk al 37%.

· Rapporto prezzo / libro tangibile: prezzo relativamente buono per Maersk (0,6x) e LGEN (1,2x).

· Volatilità realizzata massima per Maersk al 42% e minima per BATS (20%)

Tendenze nei dati finanziari aziendali:

· Maersk e BATS hanno trend stabili nei loro Ricavi.

· Mentre Maersk ha un alto rendimento degli utili, la sua media negli ultimi 5 anni è al 23%, seguita da vicino da FMG al 21%

· LGEN vede volatilità nelle tendenze per Unlevered Free Cash Flow. Tendenze stabili per BATS, FMG, MAERSK, SWISS RE, VOD e G.

· È probabile che il rapporto trimestrale sugli utili per questo trimestre (Q1 2023) inizi tra 2 o 3 settimane e gli ultimi dati si aggiungeranno sicuramente all'analisi delle tendenze. Questo è un processo continuo, anche se devo anche dire che l'analisi fondamentale si basa su dati e prestazioni passate, non vi è alcuna garanzia che la tendenza continui. La ricerca può ridurre il rischio, non può eliminarlo.

Fair Value, Upside Potential e Dividendi:

· Valuto il fair value e il potenziale di rialzo utilizzando due metodi: il fair value (InvestingPro) e la stima del fair value degli analisti. Mentre il metodo InvestingPro è oggettivo e basato sui loro modelli di valutazione, il fair value dell'analista è soggettivo al punto di vista dell'analista. Entrambi sono importanti e una media dei due tende a fornire una buona indicazione del potenziale rialzo.

· BATS, MAERSK e VOD vedono in media il potenziale di rialzo maggiore.

· MAERSK, VOD e LGEN generano rendimenti da dividendi relativamente elevati.

Sintesi della valutazione:

Maersk è la scelta chiara per il pagamento dei dividendi. Ho appena perso una data di stacco cedola la scorsa settimana. Tuttavia, il rischio al ribasso è che Maersk si trovi in un settore che può vedere un impatto diretto dall'attività economica. Ai fini della diversificazione, aggiungerò anche Vodafone al portafoglio. Ero fiducioso riguardo alle azioni assicurative e questo non è andato come previsto.

Se tu o qualcuno che conosci è interessato a ricevere una consulenza gratuita sul proprio portafoglio di investimenti, indipendentemente dall'area geografica, non esitare a contattarci .

Questa serie è solo a scopo informativo senza riguardo a un particolare obiettivo di investimento, situazione finanziaria, idoneità o mezzi. Non deve essere interpretato come una raccomandazione o qualsiasi altro tipo di incoraggiamento ad agire, investire o disinvestire in un modo particolare (esplicito o implicito). Ti consigliamo di familiarizzare con i termini di utilizzo .

Nei prossimi post valuterò altri titoli che possono essere aggiunti a questo portafoglio dal settore assicurativo e viaggi e turismo.

Grazie per il tuo tempo! Ci vediamo nel prossimo post!

Visit our social media pages and please subscribe, follow, like!

Commentaires