Paix et Santé à tous en vue du long week-end de Pâques ! Bienvenue dans ce 18e article sur l'investissement, pas sorcier ! Investir n'a pas besoin d'être sorcier : voici notre guide non expert de la gestion de portefeuille.

Un récapitulatif rapide de cette série jusqu'à présent :

Dans le 1 er post : J'ai défini un cadre de portefeuille de base. L'objectif de ce portefeuille d'un million de dollars est de battre l'inflation et un indice boursier. Gestion active de portefeuille, sans recours à l'effet de levier et sur un horizon temporel supérieur à 5 ans. L'indice de référence est le MSCI ACWI IMI.

Des postes 2 à 17 : J'ai évalué 59 actions et 4 ajouts potentiels d'obligations. Le portefeuille est long de 14 actions, 1 obligation et court de 1 action. Vous pouvez tout lire à ce sujet dans les articles précédents ici : https://www.claritech.app/blog

Cette semaine, nous commençons par un aperçu du portefeuille et une évaluation de ces valeurs du secteur de l'assurance : Generali, Aviva, Zurich Insurance, American Financial Group, People's Insurance Group

Mise à jour du portefeuille :

· Depuis sa création, le portefeuille est en hausse de +2,98% alors que l' indice de référence est en baisse de -0,94%

· Toutes les classes d'actifs : actions, obligations, immobilier et liquidités ont contribué à la performance positive du portefeuille.

· Mesures de risque : Ratio de Sharpe : 3,04 Ratio de Sortino : 4,37 Écart-type 0,35 %

Ce portefeuille a surperformé l'indice de référence, toutes les classes d'actifs ont contribué à cette surperformance et les mesures de risque sont bonnes.

Toutes les nouvelles positives actuellement! Le défi sera de maintenir la cohérence.

Détails du portefeuille :

· Les plus grands détracteurs continuent d'être Deutsche Bank (-18,9%), suivi de près par Citigroup (-9,36%). Bien que la pression à la baisse continue de s'exercer sur le secteur financier, ces actions ont bien rebondi depuis leurs creux du mois dernier.

· Les plus gros gagnants : JD.com (+13,3%), Google (+16,7%) et Glencore (+12,9%). Infineon (+5,2%) et US Steel (+1,8%), alors que les positifs ont chuté cette semaine.

· La couverture (position courte sur Nvidia) est dans le vert de 0,65 %, ce qui signifie que le titre est plus bas. La plupart de ces inconvénients ont eu lieu hier lorsque Google a annoncé que son superordinateur AI était plus rapide et plus écologique que Nvidia.

Allocation d'actifs:

Après une série d'évaluations continues, ce portefeuille est désormais composé à 38 % d'actions, 31 % de titres à revenu fixe, 5 % d'immobilier et 26 % de liquidités.

Je pense qu'il y a de la place pour une plus grande exposition aux actions, à la fois du côté long et du côté court (couverture). Plus de cela la semaine prochaine.

Plongeons dans l'évaluation d'aujourd'hui :

L'objectif est d'évaluer les stocks du secteur des assurances. Les taux d'intérêt sont bas depuis 2008 et les compagnies d'assurance ont été contraintes d'investir dans les actions pour obtenir des rendements. Ce n'est peut-être plus le cas, puisque ces sociétés peuvent « réduire le risque » des actions et regarder les obligations aux rendements actuels.

Pour aider à l'évaluation, la méthode semi-quantitative que j'ai introduite dans le message 14. Cela devrait aider à éviter les biais lors de l'évaluation des données financières de ces stocks.

Pourquoi investir dans des actions du secteur de l'assurance ?

Voici quelques-unes des raisons :

1. Dividendes : les compagnies d'assurance génèrent des revenus à partir des primes d'assurance et des investissements, ce qui peut fournir un flux de dividendes aux actionnaires.

2. Diversification : les compagnies d'assurance proposent différents types de polices, telles que l'assurance vie, santé et biens, et peuvent être exposées à différents risques et cycles économiques, offrant des avantages de diversification.

3. Exposition à la hausse des taux d'intérêt : les compagnies d'assurance investissent les primes qu'elles perçoivent, et la hausse des taux d'intérêt peut entraîner une augmentation des revenus de placement et des bénéfices pour les compagnies d'assurance.

Cependant, il existe également des risques associés à l'investissement dans des actions d'assurance. Ces risques peuvent inclure des changements réglementaires, des événements catastrophiques et des risques spécifiques à l'entreprise, tels que les pertes de souscription et les pertes d'investissement.

Finances de l'entreprise :

· Multiple de revenus : Generali et People's Insurance semblent relativement sous-évalués à 0,4x et 0,3x de leurs revenus annuels, suivis par AFG (1,5x) et Zurich Insurance (1,7x).

· Generali et People's Insurance ont également un rendement élevé d'environ 12%, suivis par AFG et Zurich.

· Aviva a la marge de flux de trésorerie disponible sans endettement la plus élevée à 43,8 %

Efficacité, Valorisation et Volatilité :

· Aviva est en tête avec une marge d'exploitation élevée et un faible ratio PEG. Le résultat d'exploitation est le plus faible chez Generali et People's Insurance. Le ratio PEG est négatif pour AFG et Zurich.

· AFG a un faible endettement/fonds propres (40%) suivi d'Aviva (58%)

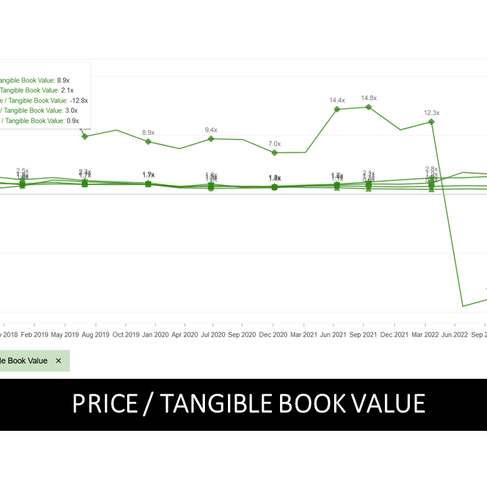

· Prix / Valeur comptable tangible le plus bas pour People's Insurance Group.

· La volatilité réalisée pour ces actions se situe entre 20 % et 28 %

Tendances des finances de l'entreprise :

· Aviva voit le plus grand bond de son bénéfice d'exploitation. Zurich Insurance constate également une tendance à la hausse du résultat d'exploitation.

· Rapport prix/valeur comptable tangible : Aviva et AFG constatent des tendances stables au cours des cinq dernières années. Generali voit une augmentation du ratio alors que Zurich et People's Group ont des ratios négatifs.

· Résultat Rendement stable pour AFG, Generali et People's Insurance Group. Aviva connaît la plus forte baisse du rendement des bénéfices.

· Unlevered Free Cash Flow : tendance à la hausse pour Aviva et People's Insurance Group, tendance à la baisse pour Zurich Insurance.

Juste valeur, potentiel de hausse et dividendes :

· J'évalue la juste valeur et le potentiel de hausse à l'aide de deux méthodes : la juste valeur ( InvestingPro ) et l'estimation de la juste valeur des analystes. Alors que la méthode InvestingPro est objective et basée sur leurs modèles d'évaluation, la juste valeur de l'analyste est subjective à l'opinion de l'analyste. Les deux sont importants et une moyenne des deux tend à fournir une bonne indication du potentiel de hausse.

· People's Insurance Group, Aviva et AFG voient en moyenne le potentiel de hausse le plus élevé.

· Les trois mêmes génèrent également des rendements de dividendes relativement élevés.

La raison pour laquelle je passe par ce processus est qu'il y a un risque à dépendre d'une ou deux mesures financières pour prendre une décision d'investissement. La recherche est un processus continu, même si je dois également dire que l'analyse fondamentale est basée sur des données et des performances passées, il n'y a aucune garantie que la tendance se poursuivra. La recherche peut réduire le risque, mais pas l'éliminer.

Résumé de l'évaluation :

Même si cela n'en avait peut-être pas l'air au début de cette évaluation, Aviva est l'ajout au portefeuille parmi ces sociétés. Le graphique et un résumé du semi-quant se trouvent sur l'illustration ci-dessous. Je vais ajouter Zurich Insurance, AFG et People's Insurance Group à la liste de surveillance. Generali est déjà sur la liste de surveillance du post précédent.

Si toi ou quelqu'un toi savoir est intéressés à recevoir une consultation à distance gratuite sur leur investissement portefeuille , peu importe de emplacement , s'il vous plaît ne le faites pas hésiter pour contact nous .

Cette série est pour information fins seul sans égard pour n'importe quel particulier investissement objectif , financier situation , convenance ou signifie . Il n'est pas être interprété comme recommandation , ou _ n'importe quel autre type de encouragement pour agir , investir ou se dessaisir en particulier manière ( qu'elle soit explicite ou implicite ). Nous recommander ce toi sont familier avec le conditions de utiliser .

La semaine prochaine, nous verrons probablement le début de la saison des résultats pour le premier trimestre 2023 et je suivrai les actualités, les résultats et l'évolution des prix des actions de ce portefeuille et de la liste de surveillance.

Merci pour votre temps! Rendez-vous dans le prochain post!

Visit our social media pages and please subscribe, follow, like!

Comments