¡Paz y Salud para todos de cara a la Semana Santa! ¡Bienvenido a esta publicación número 18 sobre inversiones, no ciencia espacial! Invertir no tiene que ser ciencia espacial: esta es nuestra guía para no expertos sobre la gestión de carteras.

Un resumen rápido de esta serie hasta ahora:

En el 1er post : definí un marco básico de cartera. El objetivo de esta cartera millonaria es vencer la inflación y un índice de renta variable. Gestión activa de cartera, sin uso de apalancamiento y con un horizonte temporal superior a 5 años. El índice de referencia es el MSCI ACWI IMI.

De las publicaciones 2 a la 17: he evaluado 59 acciones y 4 posibles adiciones de bonos. La cartera es larga 14 acciones, 1 Bono y corta 1 acción. Puede leer todo sobre esto en las publicaciones anteriores aquí: https://www.claritech.app/blog

Esta semana, comenzamos con una descripción general de la cartera y la evaluación de estas acciones del sector asegurador: Generali, Aviva, Zurich Insurance, American Financial Group, People's Insurance Group

Actualización de cartera:

· Desde el inicio, la cartera ha subido un +2,98% mientras que el índice de referencia ha bajado un -0,94%

· Todas las Clases de Activos: Acciones, Bonos, Bienes Raíces y Efectivo han contribuido al desempeño positivo en la cartera.

· Medidas de riesgo: Relación de Sharpe: 3,04 Relación de Sortino : 4,37 Desviación estándar 0,35 %

Esta cartera ha superado al índice de referencia, todas las clases de activos han contribuido a este rendimiento superior y las medidas de riesgo son buenas.

¡Todas las noticias positivas actualmente! El desafío será mantener la consistencia.

Detalles de la cartera:

· El mayor detractor sigue siendo Deutsche Bank (-18,9%) seguido de cerca por Citigroup (-9,36%). Aunque la presión a la baja continúa sobre el sector financiero, estas acciones han rebotado muy bien desde sus mínimos del mes pasado.

· Los mayores ganadores: JD.com (+13,3%), Google (+16,7%) y Glencore (+12,9%). Infineon (+5,2%) y US Steel (+1,8%), mientras que en positivo han caído esta semana.

· La cobertura (posición corta en Nvidia) está en verde en un 0,65 %, lo que significa que las acciones están a la baja. La mayor parte de este inconveniente tuvo lugar ayer cuando Google anunció que su supercomputadora AI era más rápida y ecológica que Nvidia.

Asignación de activos:

Luego de una serie de evaluación continua, esta cartera ahora es 38% en Renta Variable, 31% en Renta Fija, 5% en Inmobiliaria y 26% en Efectivo.

Creo que hay espacio para una mayor exposición a la renta variable, tanto en el lado largo como en el lado corto (cobertura). Más de esto la próxima semana.

Profundicemos en la evaluación de hoy:

El objetivo es evaluar las acciones del Sector Asegurador. Las tasas de interés han sido bajas desde 2008 y las compañías de seguros se han visto obligadas a invertir en acciones para obtener rendimientos. Es posible que este ya no sea el caso, ya que estas empresas pueden "eliminar el riesgo" de las acciones y mirar los bonos con los rendimientos actuales.

Para ayudar con la evaluación estará el método semicuantitativo que introduje en la publicación 14. Esto debería ayudar a evitar sesgos al evaluar los datos financieros de estas acciones.

¿Por qué debo invertir en acciones del Sector Asegurador?

Estas son algunas de las razones:

1. Dividendos: las compañías de seguros generan ganancias a partir de las primas de seguros y las inversiones, que pueden proporcionar un flujo de dividendos para los accionistas.

2. Diversificación: Las compañías de seguros ofrecen diferentes tipos de pólizas, como seguros de vida, salud y propiedad, y pueden estar expuestas a diferentes riesgos y ciclos económicos, brindando beneficios de diversificación.

3. Exposición al aumento de las tasas de interés: las compañías de seguros invierten las primas que cobran, y el aumento de las tasas de interés puede generar mayores ingresos de inversión y mayores ganancias para las compañías de seguros.

Sin embargo, también existen riesgos asociados con la inversión en acciones de seguros. Estos riesgos pueden incluir cambios regulatorios, eventos catastróficos y riesgos específicos de la empresa, como pérdidas de suscripción y pérdidas de inversión.

Finanzas de la empresa:

· Múltiplo de ingresos: Generali y People's Insurance parecen relativamente infravalorados con 0,4x y 0,3x de sus ingresos anuales, seguidos de AFG (1,5x) y Zurich Insurance (1,7x).

· Generali y People's Insurance también tienen un alto rendimiento de ganancias en torno al 12%, seguidas por AFG y Zurich.

· Aviva tiene el margen de flujo de caja libre no apalancado más alto con 43.8%

Eficiencia, Valoración y Volatilidad:

· Aviva lidera con un alto margen de ingresos operativos y una baja relación PEG. La utilidad operativa es más baja en Generali y People's Insurance. La relación PEG es negativa para AFG y Zurich.

· AFG tiene una baja deuda/patrimonio (40%) seguido de Aviva (58%)

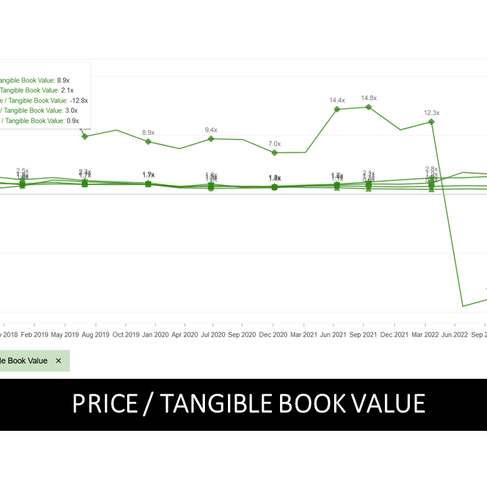

· Precio/Valor Tangible en Libros más bajo para Grupo de Seguros de Personas.

· La volatilidad realizada para estas acciones está entre 20% y 28%

Tendencias en las finanzas de la empresa:

· Aviva ve el mayor salto en sus ingresos operativos. Zurich Insurance también ve una tendencia al alza en los ingresos operativos.

· Precio a valor contable tangible: Aviva y AFG ven tendencias estables en los últimos cinco años. Generali ve un aumento en el índice, mientras que Zurich y People's Group tienen índices negativos.

· Ganancia Rentabilidad estable para AFG, Generali y Grupo Seguros Popular. Aviva ve la mayor disminución en el rendimiento de las ganancias.

· Flujo de caja libre no apalancado: tendencias al alza para Aviva y People's Insurance Group, tendencia a la baja para Zurich Insurance.

Valor razonable, potencial de crecimiento y dividendos:

· Evalúo el valor razonable y el potencial alcista utilizando dos métodos: el valor razonable ( InvestingPro ) y la estimación del valor razonable de los analistas. Si bien el método InvestingPro es objetivo y se basa en sus modelos de valoración, el valor razonable del analista es subjetivo a la opinión del analista. Ambos son importantes y un promedio de los dos tiende a proporcionar una buena indicación del potencial alcista.

· People's Insurance Group, Aviva y AFG ven el mayor potencial alcista en promedio.

· Los mismos tres también generan rendimientos de dividendos relativamente altos.

La razón por la que paso por este proceso es porque existe el riesgo de depender de una o dos métricas financieras para tomar una decisión de inversión. La investigación es un proceso continuo, aunque también debo decir que el análisis fundamental se basa en datos y rendimiento pasados, no hay garantía de que la tendencia continúe. La investigación puede reducir el riesgo, no puede eliminarlo.

Resumen de la evaluación:

Aunque no lo haya parecido cuando comenzó esta evaluación, Aviva es la incorporación a la cartera de entre estas empresas. El gráfico y un resumen de la semicuantificación se encuentran en la siguiente ilustración. Voy a añadir Zurich Insurance, AFG y People's Insurance Group a la lista de vigilancia. Generali ya está en la lista de vigilancia de la publicación anterior.

Si tú o alguien tú saber es interesados en recibir una consulta remota gratuita sobre sus inversión cartera , independientemente de ubicación , por favor no dudar a contacto nosotros _

esta serie es para información propósitos solo sin respecto a cualquier particular inversión objetivo , financiero situación , idoneidad o significa _ Él no es ser interpretado como recomendación , o _ cualquier otro tipo de ánimo a actuar , invertir o desinvertir en un particular manera ( ya sea explícita o implícito ). Nosotros recomendar eso tú son familiar con el términos de uso _

La próxima semana, es probable que veamos el comienzo de la temporada de ganancias para el primer trimestre de 2023 y seguiré las noticias, los resultados y el movimiento de precios de las acciones en esta cartera y en la lista de vigilancia.

¡Gracias por tu tiempo! ¡Nos vemos en la siguiente publicación!

Visit our social media pages and please subscribe, follow, like!

Comentários