¡Feliz lunes y la semana que viene! ¡Bienvenido a esta publicación número 17 sobre inversiones, no ciencia espacial! Invertir no tiene que ser ciencia espacial: esta es nuestra guía para no expertos sobre la gestión de carteras.

Un resumen rápido de esta serie hasta ahora:

En el 1er post : definí un marco básico de cartera. El objetivo de esta cartera millonaria es vencer la inflación y un índice de renta variable. Gestión activa de cartera, sin uso de apalancamiento y con un horizonte temporal superior a 5 años. El índice de referencia es el MSCI ACWI IMI.

De las publicaciones 2 a la 16: he evaluado 59 acciones diferentes y 4 posibles adiciones de bonos. La cartera es larga 11 acciones, 1 Bono y corta 1 acción. Puede leer todo sobre esto en las publicaciones anteriores aquí: https://www.claritech.app/blog

Esta semana, comenzamos con una actualización del mercado, seguida de una descripción general de la cartera y una evaluación de las siguientes acciones de dividendos: Legal & General Group, British American Tobacco, Maersk, Swiss Re, Vodafone, Fortescue Metals y Generali

Actualización del mercado:

Los mercados de renta variable subieron durante la semana, con el MSCI World cerrando +3,29 % y el MSCI Emerging Markets +2,46 %. Algunos de los datos clave y noticias de la semana pasada:

· El índice PCE Price gana un 5% en febrero, más lento que el aumento del 5,3% en enero. El PCE básico cae al 4,6% en febrero desde el 4,5% en enero.

· First Citizens Bank adquiere US$72.000mn de depósitos y préstamos de SVB con un descuento de US$16.500mn.

· Apple lanza su servicio financiero Compre ahora, pague después.

· El presidente de la FDIC, Michael Barr, dijo al Comité Bancario del Senado que se requería más regulación en la industria bancaria, incluido el aumento de los estándares de capital y liquidez para los bancos por más de US$100.000 millones.

· UBS trae de regreso al ex director ejecutivo Sergio Ermotti para dirigir el banco a través de la adquisición de Credit Suisse.

· Alibaba se dividirá en seis grupos empresariales, que tendrán su propio director ejecutivo y junta directiva y capacidad para recaudar capital. Estos son los grupos: Cloud Intelligence Group, Taobao Tmall Commerce Group, Local Services Group, Cainiao Smart Logistics, Global Digital Commerce Group, Digital Media and Entertainment Group.

· La OPEP+ anuncia una sorpresiva caída en la producción de petróleo de 1,6 mbpd (alrededor del 3,5 % de la producción). Arabia Saudita dijo que implementará un recorte voluntario de poco menos del 5% de su producción de petróleo. Los precios del petróleo están subiendo casi un 5% tras las noticias.

Actualización de cartera:

· Desde el inicio (14 de febrero de 2023) hasta ayer (29 de marzo de 2023), la cartera ha subido un +2,88 % , mientras que el índice de referencia ha bajado un -0,65 %.

· Clase de activos: las acciones, los bonos y el efectivo han contribuido al rendimiento positivo de la cartera. La acción de Real Estate es ligeramente inferior.

· Medidas de riesgo: Relación de Sharpe: 3,2 Relación de Sortino: 4,62 Desviación estándar 0,35 %

· En mi entendimiento, algunas de las razones clave de este rendimiento superior: diversificación (clases de activos y sectores bursátiles), investigación antes de tomar decisiones, exposición actual al efectivo del 25 %.

· Sin embargo, existe un riesgo de mercado que no se puede evitar en una cartera, a menos que tenga que redimir por completo y pasar a efectivo. Lo que lamentablemente puede no ser la mejor opción en el actual escenario inflacionario.

Detalles de la cartera:

· Los mayores detractores: Deutsche Bank ha caído un -18% seguido de cerca por Citigroup (-7%). Aunque hay que decir que ambas acciones han rebotado muy bien desde sus mínimos del mes pasado.

· Los mayores ganadores: JD.com (+17%), Google (+16%), Glencore (+14%), Infineon (+11%) y US Steel (+8%).

· La cobertura (posición corta) está en números rojos en un 2,65 %, lo que significa que la acción ha subido.

Profundicemos en la evaluación de hoy:

El objetivo es evaluar las acciones de una variedad de sectores en busca de buenos fundamentos e historial de dividendos. Estoy particularmente interesado en el Sector Seguros (Legal & General, Generali y Swiss Re) ya que su desempeño puede no verse afectado por los ciclos económicos. Además de esto, las tasas de interés han sido bajas desde 2008 y las compañías de seguros se han visto obligadas a invertir en acciones para obtener rendimientos. Es posible que este ya no sea el caso, ya que estas empresas pueden "eliminar el riesgo" de las acciones y mirar los bonos con los rendimientos actuales.

Para ayudar con la evaluación estará el método semicuantitativo que introduje en la publicación 14. Esto debería ayudar a evitar sesgos al evaluar los datos financieros.

¿Son importantes los dividendos?

Puedo responder eso con un ejemplo del precio de las acciones de JPMorgan Chase. La acción ha entregado un rendimiento del 19% en los últimos 5 años sobre el precio de la acción. Cuando se ajusta por dividendos, la rentabilidad en los últimos 5 años es del 38%. Eso es porque la acción genera un flujo de dividendos de alrededor del 3,5% anual.

Finanzas de la empresa:

· Múltiplo de ingresos: Maersk parece relativamente infravalorado con 0,4x sus ingresos anuales, seguido de Generali (0,4x), Vodafone y Swiss re (0,6x).

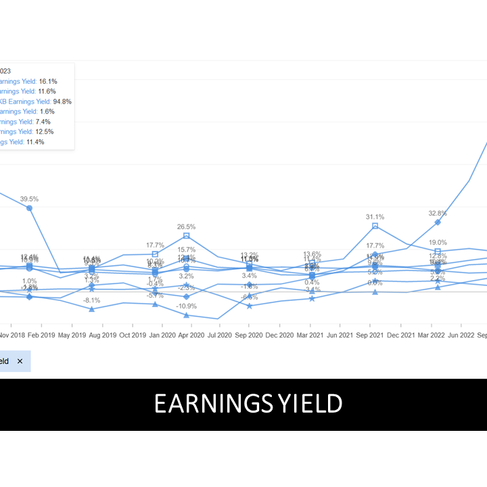

· Maersk tiene un rendimiento de ganancias alto (94,8 %), mientras que LGEN, FMG, BATS y G tienen un rendimiento de ganancias en un rango de 11,4 a 16,1 %.

· LGEN tiene un alto Flujo de Caja Libre. Las 7 empresas generan Flujo de Caja Libre positivo.

Eficiencia, Valoración y Volatilidad:

· FMG y BATS tienen un margen de ingresos operativos superior al 40 %, seguidos por Maersk con un 37 %.

· Relación precio/valor contable tangible: precio relativamente bueno para Maersk (0,6x) y LGEN (1,2x).

· Volatilidad realizada más alta para Maersk en 42% y más baja para BATS (20%)

Tendencias en las finanzas de la empresa:

· Maersk y BATS tienen tendencias estables en sus Ingresos.

· Si bien Maersk tiene un alto rendimiento de las ganancias, su promedio en los últimos 5 años es del 23 %, seguido de cerca por FMG con el 21 %.

· LGEN ve volatilidad en las tendencias del flujo de caja libre sin apalancamiento. Las tendencias son estables para BATS, FMG, MAERSK, SWISS RE, VOD y G.

· Es probable que el informe de ganancias trimestrales para este trimestre (Q1 2023) comience en 2 a 3 semanas y los datos más recientes sin duda se sumarán al análisis de tendencias. Este es un proceso continuo, aunque también debo decir que el análisis fundamental se basa en datos y rendimiento pasados, no hay garantía de que la tendencia continúe. La investigación puede reducir el riesgo, no puede eliminarlo.

Valor razonable, potencial de crecimiento y dividendos:

· Evalúo el valor razonable y el potencial de crecimiento utilizando dos métodos: el valor razonable (InvestingPro) y la estimación del valor razonable de los analistas. Si bien el método InvestingPro es objetivo y se basa en sus modelos de valoración, el valor razonable del analista es subjetivo a la opinión del analista. Ambos son importantes y un promedio de los dos tiende a proporcionar una buena indicación del potencial alcista.

· BATS, MAERSK y VOD ven el mayor potencial alcista en promedio.

· MAERSK, VOD y LGEN generan rendimientos de dividendos relativamente altos.

Resumen de la evaluación:

Maersk es la elección clara para el pago de dividendos. Acabo de perder una cita ex-dividendo la semana pasada. Sin embargo, el riesgo a la baja es que Maersk se encuentra en un sector que puede ver un impacto directo de la actividad económica. A efectos de diversificación, también voy a añadir Vodafone a la cartera. Tenía esperanzas sobre las acciones de seguros y eso no resultó como esperaba.

Si usted o alguien que conoce está interesado en recibir una consulta gratuita sobre su cartera de inversiones, independientemente de la geografía, no dude en contactarnos.

Esta serie tiene únicamente fines informativos, sin tener en cuenta ningún objetivo de inversión, situación financiera, idoneidad o medio en particular. No debe interpretarse como una recomendación, o cualquier otro tipo de estímulo para actuar, invertir o desinvertir de una manera particular (ya sea explícita o implícita). Le recomendamos que esté familiarizado con los términos de uso .

En los próximos posts , evalúo más acciones que se pueden agregar a esta cartera del sector de seguros y viajes y turismo.

¡Gracias por tu tiempo! ¡Nos vemos en la siguiente publicación!

Visit our social media pages and please subscribe, follow, like!

Comments