Willkommen zu diesem 13. Beitrag zum Thema Investieren, nicht Raketenwissenschaft! Investieren muss kein Hexenwerk sein: Unser Leitfaden für Nicht-Experten zum Portfoliomanagement.

Markt-Update:

UBS kauft Credit Suisse für 3,25 Mrd. USD, Credit Suisse schreibt im Rahmen der Transaktion Anleihen im Wert von 17 Mrd. USD ab

EZB erhöht Zinsen um 0,5 %

US CPI für Februar steigt um 0,4 % MoM und 6 % YoY Core CPI steigt um 0,5 % MoM.

PPI sinkt um 0,1 % MoM und 4,6 % YoY. Die Großhandelspreise verlangsamen sich weiterhin.

Elf große US-Banken zahlen 30 Mrd. USD bei der First Republic Bank ein, um die Auswirkungen von Abhebungen großer Kunden umzukehren.

OpenAI bringt neues GPT-4 auf den Markt

Samsung investiert 228 Milliarden US-Dollar in eine Halbleiterfabrik mit Sitz in Südkorea, die voraussichtlich die größte Chipfabrik der Welt sein wird.

Trotz eines Rückgangs der US-Treasury-Renditen und des Verkaufsinteresses an Bankaktien schlossen die Aktienindizes in der Ablaufwoche der vierteljährlichen Optionen positiv, angetrieben von Large-Cap-Aktien wie Google, NVidia und Microsoft, die alle in der Woche um mehr als 12 % zulegten. Kommunikation (+6,9 %) und Informationstechnologie (+5,7 %) waren die Sektoren mit den größten Zuwächsen. Rohöl fiel in der Woche um -13,4 %, da Bedenken über das Wachstum nach den PPI-Daten wieder auftauchten, Gold-Futures stiegen in der Woche um 6,7 %, da die CPI-Daten auf eine anhaltende Inflation hindeuteten.

Portfolio-Update:

Das Portfolio ist um 0,68 % gestiegen, während der Index um -5,6 % gefallen ist

Portfolio-Out-Performance hauptsächlich aufgrund des allmählichen Aktienengagements.

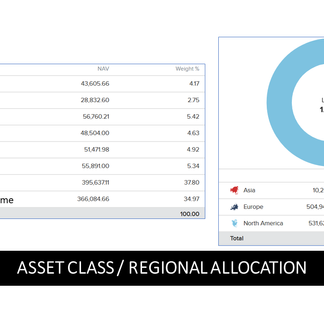

Anlageklasse: Gewinne im Portfolio, angetrieben von Anleihen (35 %) und Bargeld (38 %).

Regionale Allokation: weiterhin unterinvestiert in Asien (1 %) im Vergleich zu den USA (51 %) und Europa (48 %).

Einzeltipps: Einzeltipps: Google sieht größten Gewinn. Größte Verluste bei Deutsche Bank und Citi (Finanzsektor). Britische Gilts sehen Gewinne.

In diesem Beitrag werde ich Amazon aus der Beobachtungsliste zusammen mit einigen seiner Konkurrenten aus der ganzen Welt bewerten: Alibaba Group, JD.com, Ebay und Rakuten.

Unternehmensfinanzen:

Der Umsatz von Amazon ist größer als der der anderen vier Aktien zusammen.

von Einnahmen zu MarketCap : JD hat eine relativ niedrigere Bewertung von 0,4x, dicht gefolgt von Rakuten. Die Bewertungen sind hoch für Ebay (2,3x) und Amazon (2,0x).

Ebay hat trotz seiner hohen Bewertung mit 8,1 % die höchste Gewinnrendite, gefolgt von Alibaba (5,1 %) und JD (3,6 %).

Ebay , Alibaba und JD haben eine positive unverschuldete freie Cashflow-Marge.

Bewertungen, Effizienz und Volatilität:

Betriebsgewinnmarge: Am höchsten bei eBay (24,8 %), gefolgt von Alibaba (12,3 %). Amazon (2,4 %) und JD (1,9 %).

JD und Ebay haben die niedrigsten PEG-Verhältnisse.

Die realisierte Volatilität war am höchsten bei JD und Alibaba (über 60 %) und am niedrigsten bei EBay und Rakuten (37 %).

Preis / materielles Buch am niedrigsten für JD und Alibaba (2,3 und 2,8x) und am höchsten für eBay(28,5x).

Niedrige Schulden / Eigenkapital am niedrigsten für JD und Alibaba. Sehr hoch für Rakuten mit 603%.

Trends in den Unternehmensfinanzen

In den vergangenen 10 Jahren ist das Umsatzwachstum bei JD und Alibaba am stärksten zurückgegangen. Amazon und Rakuten haben stabile Trends gesehen, während Ebay Volatilität in seinem Umsatzwachstum gesehen hat.

Die Betriebsgewinnmargen waren für Ebay , Amazon und JD stabil. In rückläufiger Tendenz für Alibaba und Rakuten.

Obwohl mit 3,6 % niedrig, hat sich die Gewinnrendite für JD in den letzten zehn Jahren verbessert.

Die Investitionsmargen sind bei JD stabil, bei Amazon und Rakuten sind sie gestiegen.

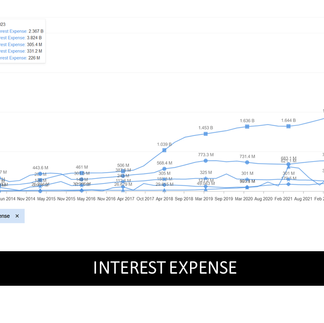

Am höchsten sind die Zinsaufwendungen bei Amazon und Alibaba. Dies dürfte sich in einem steigenden Zinsszenario fortsetzen.

Unlevered Free Cashflow: rückläufig bei allen Aktien, stabiler Trend bei JD.

Vorräte (nicht in den Grafiken) bei etwa 7 % des Umsatzes. Wahrscheinlich ein Höhepunkt für JD und Amazon.

Fairer Wert und Aufwärtspotenzial

Hier werden zwei Bewertungsmethoden verwendet: Discounted-Cash-Flow-Analyse und Analystenziele. Die von Analysten festgelegten Ziele können subjektiv von ihrer individuellen Ausrichtung auf den Sektor oder die Aktie abhängen, während das DCF-Modell eine objektive Methode ist. Beides ist wichtig und ein Mittelwert aus beiden liefert in der Regel eine faire Einschätzung.

Im Durchschnitt bietet Alibaba das höchste Aufwärtspotenzial, gefolgt von JD und Ebay .

Zusammenfassung:

Basierend auf dieser Bewertung werde ich JD.com mit einem Engagement von 3 % in das Portfolio aufnehmen. Ebay kreuzt einige Kästchen an, aber die Trends sind volatil. Amazon hat stabile Trends und erfüllt einige Kriterien, ist jedoch teuer und hat einen negativen freien Cashflow.

In den Charts zeigt der Aktienkurs von JD einen rückläufigen Trend und reagiert empfindlich auf die Regierungspolitik in China.

Dies gilt jedoch meiner Meinung nach für Aktien in jedem Land.

Diese Woche setze ich die Bewertung von Aktien fort. Ich habe einen Beitrag zu Immobilienaktien auf die FOMC-Zinsentscheidung, die Finanzprognosen und die Pressekonferenz in dieser Woche verschoben. Da die Aktienmärkte volatil werden, werde ich auch Absicherungen des Aktienengagements evaluieren.

Vielen Dank für Ihre Zeit!

Sehen Sie sich die Videos dieser Serie auf unseren Social-Media-Seiten an.

Bitte abonnieren, folgen, liken!

Comments