Friede und Gesundheit für alle im Hinblick auf das lange Osterwochenende! Willkommen zu diesem 18. Beitrag zum Thema Investieren, nicht Raketenwissenschaft! Investieren muss kein Hexenwerk sein: Dies ist unser Leitfaden für Nicht-Experten zum Portfoliomanagement.

Eine kurze Zusammenfassung dieser bisherigen Serie:

Im 1. Beitrag : Ich habe ein grundlegendes Portfolio-Framework definiert. Das Ziel dieses Millionen-Dollar-Portfolios ist es, die Inflation und einen Aktienindex zu schlagen. Aktives Portfoliomanagement, ohne Einsatz von Leverage und einem Zeithorizont von mehr als 5 Jahren. Der Referenzindex ist der MSCI ACWI IMI.

Von den Beiträgen 2 bis 17: Ich habe 59 Aktien und 4 potenzielle Anleihezugänge bewertet. Das Portfolio besteht aus Long 14 Aktien, 1 Anleihe und Short 1 Aktie. Sie können alles darüber in den vorherigen Posts hier lesen: https://www.claritech.app/blog

Diese Woche beginnen wir mit einer Portfolioübersicht und Bewertung dieser Aktien aus dem Versicherungssektor: Generali, Aviva, Zurich Insurance, American Financial Group, People's Insurance Group

Portfolio-Update:

· Seit Auflegung ist das Portfolio um +2,98 % gestiegen, während der Referenzindex um -0,94 % gefallen ist.

· Alle Anlageklassen: Aktien, Anleihen, Immobilien und Barmittel haben zur positiven Performance des Portfolios beigetragen.

· Risikomaße: Sharpe Ratio: 3,04 Sortino Ratio: 4,37 Standardabweichung 0,35 %

Dieses Portfolio hat die Benchmark übertroffen, alle Anlageklassen haben zu dieser Outperformance beigetragen und die Risikokennzahlen sind gut.

Aktuell alles Positive! Die Herausforderung wird darin bestehen, die Konsistenz aufrechtzuerhalten.

Portfoliodetails:

· Größter Verlierer bleibt weiterhin die Deutsche Bank (-18,9 %), dicht gefolgt von Citigroup (-9,36 %). Obwohl der Finanzsektor weiterhin unter Abwärtsdruck steht, haben sich diese Aktien von ihren Tiefs im letzten Monat gut erholt.

· Die größten Gewinner: JD.com (+13,3 %), Google (+16,7 %) und Glencore (+12,9 %). Infineon (+5,2%) und US Steel (+1,8%) sind diese Woche zwar positiv gefallen.

· Die Absicherung (Short-Position in Nvidia) liegt um 0,65 % im grünen Bereich, was bedeutet, dass die Aktie niedriger ist. Die meisten dieser Nachteile traten gestern auf, als Google ankündigte, dass sein KI-Supercomputer schneller und umweltfreundlicher als Nvidia sei.

Asset-Allokation:

Nach einer Reihe kontinuierlicher Bewertungen besteht dieses Portfolio nun zu 38 % aus Aktien, zu 31 % aus festverzinslichen Wertpapieren, zu 5 % aus Immobilien und zu 26 % aus Cash.

Ich denke, es gibt Raum für mehr Aktienengagement, sowohl auf der Long- als auch auf der Short-Seite (Hedge). Mehr davon nächste Woche.

Tauchen wir ein in die heutige Auswertung:

Ziel ist die Bewertung von Aktien aus dem Versicherungssektor. Die Zinssätze sind seit 2008 niedrig und Versicherungsunternehmen wurden wegen Renditen in Aktien gezwungen. Dies ist möglicherweise nicht mehr der Fall, da diese Unternehmen das Risiko von Aktien „abbauen“ und Anleihen zu aktuellen Renditen betrachten können.

Zur Unterstützung der Bewertung dient die semi-quantitative Methode, die ich in Post 14 eingeführt habe. Dies sollte dazu beitragen, Verzerrungen bei der Bewertung der Finanzdaten dieser Aktien zu vermeiden.

Warum sollte ich in Aktien aus dem Versicherungssektor investieren?

Hier sind einige der Gründe:

1. Dividenden: Versicherungsunternehmen erwirtschaften Erträge aus Versicherungsprämien und Investitionen, die den Aktionären einen Dividendenstrom einbringen können.

2. Diversifikation: Versicherungsunternehmen bieten verschiedene Arten von Policen an, wie z. B. Lebens-, Kranken- und Sachversicherungen, und können unterschiedlichen Risiken und Wirtschaftszyklen ausgesetzt sein, was Diversifikationsvorteile bietet.

3. Risiko steigender Zinssätze: Versicherungsunternehmen investieren die von ihnen eingenommenen Prämien, und steigende Zinssätze können zu höheren Anlageerträgen und höheren Gewinnen für Versicherungsunternehmen führen.

Allerdings sind mit der Anlage in Versicherungsaktien auch Risiken verbunden. Zu diesen Risiken können regulatorische Änderungen, Katastrophenereignisse und unternehmensspezifische Risiken wie versicherungstechnische Verluste und Anlageverluste gehören.

Unternehmensfinanzen:

· Ertragsmultiplikator: Generali und People's Insurance scheinen mit dem 0,4-fachen und 0,3-fachen ihres Jahresumsatzes relativ unterbewertet zu sein, gefolgt von AFG (1,5-fach) und Zurich Insurance (1,7-fach).

· Auch Generali und People's Insurance weisen mit rund 12% eine hohe Ertragsrendite auf, gefolgt von AFG und Zurich.

· Aviva hat mit 43,8 % die höchste unverschuldete freie Cashflow-Marge

Effizienz, Bewertung und Volatilität:

· Aviva führt mit hoher Betriebsgewinnmarge und niedrigem PEG-Verhältnis. Am niedrigsten sind die Betriebserträge bei der Generali und der Volksversicherung. Das PEG-Verhältnis ist für AFG und Zürich negativ.

· AFG hat eine geringe Verschuldung/Eigenkapital (40 %), gefolgt von Aviva (58 %).

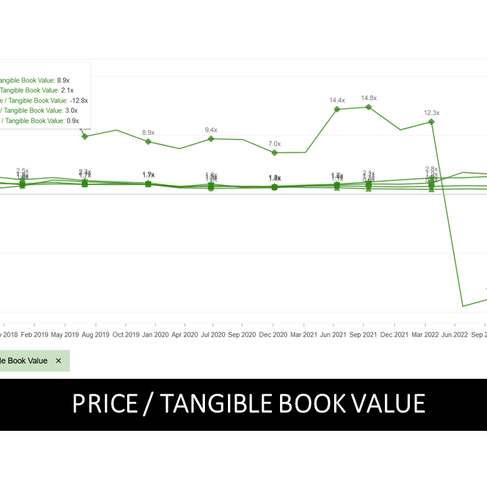

· Preis / materieller Buchwert am niedrigsten für People's Insurance Group.

· Die realisierte Volatilität für diese Aktien liegt zwischen 20 % und 28 %

Trends in den Unternehmensfinanzen:

· Aviva sieht den größten Sprung beim Betriebsergebnis. Auch beim Betriebsergebnis sieht Zurich Insurance einen steigenden Trend.

· Preis zu greifbarem Buchwert: Aviva und AFG sehen in den letzten fünf Jahren eine stabile Entwicklung. Generali sieht einen Anstieg des Verhältnisses, während Zurich und People's Group negative Verhältnisse aufweisen.

· Ertragsrendite stabil für AFG, Generali und Volksversicherungsgruppe. Aviva sieht den größten Rückgang der Ertragsrendite.

· Unlevered Free Cash Flow: steigende Trends für Aviva und People's Insurance Group, rückläufige Trends für Zurich Insurance.

Fair Value, Aufwärtspotenzial und Dividenden:

· Ich bewerte den Fair Value und das Aufwärtspotenzial mit zwei Methoden: Fair Value ( InvestingPro ) und die Fair Value-Schätzung der Analysten. Während die InvestingPro- Methode objektiv ist und auf ihren Bewertungsmodellen basiert, ist der faire Wert des Analysten subjektiv nach Ansicht des Analysten. Beide sind wichtig, und ein Durchschnitt der beiden gibt tendenziell einen guten Hinweis auf das potenzielle Aufwärtspotenzial.

· People's Insurance Group, Aviva und AFG sehen im Durchschnitt das grösste Aufwärtspotenzial.

· Die gleichen drei generieren auch relativ hohe Dividendenrenditen.

Der Grund, warum ich diesen Prozess durchlaufe, ist, dass das Risiko besteht, eine Anlageentscheidung von ein oder zwei Finanzkennzahlen abhängig zu machen. Research ist ein kontinuierlicher Prozess, obwohl ich auch sagen muss, dass die Fundamentalanalyse auf vergangenen Daten und Performance basiert, gibt es keine Garantie dafür, dass sich der Trend fortsetzt. Forschung kann Risiken mindern, aber nicht eliminieren.

Zusammenfassung der Bewertung:

Obwohl es zu Beginn dieser Bewertung vielleicht nicht so aussah, ist Aviva die Ergänzung des Portfolios unter diesen Unternehmen. Das Diagramm und eine Zusammenfassung des Semiquants finden Sie in der Abbildung unten. Ich werde die Zurich Versicherung, die AFG und die Volksversicherungsgruppe zur Beobachtungsliste hinzufügen. Generali steht bereits auf der Beobachtungsliste aus dem vorherigen Post.

Wenn Du oder jemand Du wissen Ist daran interessiert , eine kostenlose Fernberatung zu erhalten _ Investition Portfolio , egal von Ort , bitte nicht zögern Zu Kontakt uns .

Diese Serie Ist für Information Zwecke nur ohne betrachten Zu beliebig besondere Investition objektiv , finanziell Lage , Eignung oder bedeutet . Es ist nicht _ ausgelegt als Empfehlung , bzw _ beliebig andere Art von Ermutigung Zu handeln , investieren oder veräußern in einem bestimmten Weise ( ob explizit bzw implizit ). Wir empfehlen Das Du Sind vertraut mit Die Bedingungen von verwenden .

Nächste Woche werden wir wahrscheinlich den Beginn der Berichtssaison für Q1 2023 sehen, und ich werde Nachrichten, Ergebnisse und Kursbewegungen für die Aktien in diesem Portfolio und auf der Beobachtungsliste verfolgen.

Vielen Dank für Ihre Zeit! Wir sehen uns im nächsten Beitrag!

Visit our social media pages and please subscribe, follow, like!